・ダウ理論とはなにか

・ダウ理論6つの構成要素

・ダウ理論の実戦応用

ダウ理論とは?

ダウ理論とはチャールズ・ダウ(米)によって発表された株価平均に関する理論です。

ダウは対象とした株価分析から、6つの代表的な相場理論を提唱しました。

「ダウ平均」もチャールズ・ダウに由来しており、今日のテクニカル分析の根幹をなす点でも馴染みは深いです。

ここからテクニカル分析の元祖であるダウ理論とその活用についてみていきましょう。

ダウ理論の6つの法則

ダウ理論は6つの法則から構成されます。

- 平均はすべての事象を織り込む

- トレンドには3種類ある

- 主要トレンドは3段階からなる

- 平均は相互に確認されなければならない

- トレンドは出来高でも確認されなければならない

- トレンドは明確な転換シグナルが出るまで継続する

定義通り記載しましたが、わかりにくいですよね笑、それぞれ説明していきます。

平均はすべての事象を織り込む

平均とは「価格」を意味します。言い換えると、市場価格はすべての事象が織り込まれた(反映された)結果だということです。

すべての事象とは、景気を示す経済指標、大統領の政策方針、市場関係者の強気弱気のセンチメントなど、これら含むすべての要素は直ちに価格に織り込まれます。

一例で「噂(期待)で買って事実で売れ」という相場格言があります。期待は価格に織り込まれ上昇圧力となり、事実となった時は材料(期待)出尽くしで下落圧力となります。

価格は良い/悪い材料(事実)だけでなく、期待や不安」でも動くということです。

トレンドには3種類ある

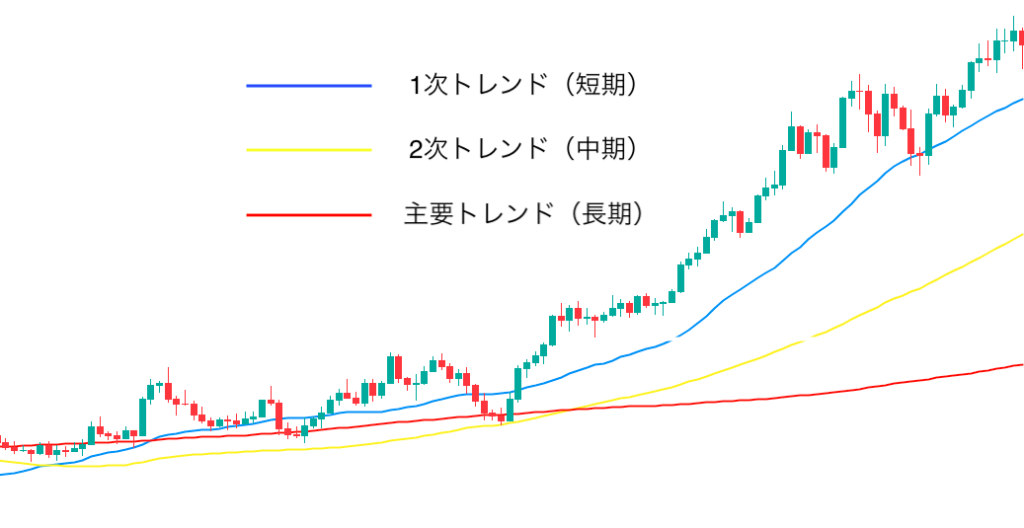

トレンドには期間別に「一次トレンド」、「二次トレンド」、「主要トレンド」の3種類があり、ダウ理論の定義では以下です。

- 一次トレンド:約3週間以内

- 二次トレンド:約3週間〜半年

- 主要トレンド:約半年〜1年超

トレンドはよく「波紋」、「波」、「潮」に例えられます。小さな波紋が波となり波が大きな潮となります。

図からも1次トレンドの上昇(波紋)が2次トレンドへ伝わり上昇(波)となり、主要トレンド(潮)を生み出す様子が見て取れます。

主要トレンドは3段階からなる

主要トレンドは3つの段階からなります。

- 先行期:悪材料が出尽くし先行型の投資家が参入

- 追随期:価格が急伸し追随型の一般投資家が参入

- 利食い期:早期に参入した投資家の利食い(利益確定)

.jpg)

「強気相場は、悲観の中に生まれ、懐疑の中に育ち、楽観の中で成熟し、幸福感の中で消えていく」この相場格言はダウ理論のトレンド3段階を実によく表しています。

悲観での一部先行型トレーダーの買いは懐疑を生み、多くの追随型トレーダーの買いは楽観を生みます。そのうち行き過ぎた楽観に気づいたトレーダーから徐々に利食いをはじめ、上昇トレンドの価格は幸福感とともに消えていくのです。。

平均は相互に確認されなければならない

ここでも「平均」は「価格」を意味します。

ダウ理論での相互とは分析対象の「工業株」、「鉄道株」の2つですが、これは「Aの価格が上がるるとき、Aと関連あるBの価格も上がるはずだから、相互で上がることが確認できるはずだよね」というものです。

FXでは円高と株価下落の関係が近いです。

円高の進行時、相関性の強い日本株が下落と相互に確認できれば、円高トレンドは本格的である(強固である)といった考え方です。

つまり、ある指標と相関する他の指標の相互で同じ価格トレンドが確認できた場合トレンドはより強固なものになるということです。

トレンドは出来高でも確認されなければならない

株価平均を基にした理論のため、株の取引量である出来高という言葉がでてきました。

FXでは市場参加者の規模と範囲が大きく出来高算出は難しいです。

出来高を取引意欲/価格の強さと考えると、FXではオシレーター系指標が近いです。

オシレーター系の指標とは、チャートの価格推移から相場の売買の強さを表す指標です。これをふまえると、

出来高多い

→強い価格上昇、強気相場

オシレーター数値高い

→強い価格上昇、強気相場

出来高が多い時とオシレーター数値が高い時の価格の動きや相場心理は共通しています。

FXでダウ理論を適用する場合、トレンドの強さはオシレーター系指標の数値でも確認できます。

トレンドは明確な転換シグナルが出るまで継続する

6つ目はダウ理論で1番有名で実用性があります。ここだけは知っておきたいところです。

ダウ理論で上昇トレンドは、「直近高値が前回高値を上回り、直近安値も前回安値を上回る」と図のように定義されます。

-1.jpg)

明確な転換シグナルとは「直近高値が前回高値を下回り、直近安値も前回安値を下回る」場合です。

つまり上昇トレンドにおける「明確な転換シグナル」とは以下2つのケースです。

-のコピー-のコピー.jpg)

高値更新に失敗(Failure)して高値切下げ後、直近安値も前回安値を下回る。

高値更新も(Nonfailure)安値だけ下回る。

この場合売り①を売りシグナルとする人もいますが、安値切下げのみで「明確な転換シグナル」とは呼べません。

その後に高値を試すも更新せず、直近安値を割った売り②時点がダウ理論での「明確な転換シグナル」です。

ダウ理論の定義上はたしかにその通りです。ただ明確な転換シグナルが出ても実際の相場ではトレンドが継続することがあります。

「はぁあ!?」って感じですよね笑

その例を実際にチャートでみてみます。

こちらはポンド/円の日足チャートです。

説明しやすいようZigZagという直近安値と直近高値を可視化するツールを用いています。

2015年4月は高値更新に失敗し安値更新したFailure Swing後に価格上昇、9月も同様にFailure Swing後に価格が上昇しています

ダウ理論の定義から外れるような今回のケースはなぜ起こるのでしょうか?

理由は2つあります。

注意

ダウ理論を逆手にとる人も多い

直近安値と高値の基準が誤り

相場が完全にダウ理論通りに動くならば、高値と安値を更新した時点で下落トレンドなのですから、だれも買う人はいなくなります。

そのため上昇ダウが崩れた瞬間に売った多くの人を損切りさせるための買い(価格上昇)が起こることも当然あります。

上昇トレンドといえど価格が一方的に動きつづけることはありません。

細かな上昇と下落を繰り返しながら、大きな上昇トレンドが形成されます。

今回のケースでは3年以上もの長期上昇トレンドが継続しています。

2ヶ月前の高値更新に失敗し安値を下抜けた=「上昇トレンド終了」とするのは短期的観測で適切ではありません。

つまりダウ理論は「理論」と「実戦」両面で使いこなす必要があります。

ポイント

ダウ理論の定義と転換点であるFailure SwingやNonfailure Swingを知る

実戦でトレンド転換点の基準となるのはどこか

重要なことはダウ理論の定義と売りポイントを押さえた上で、そのポイントは転換点として意識されるには十分なポイントかを見極めることです。

今回は3年以上の長期トレンドなので、1/3以上の1年、少なくともその半分の6ヶ月くらいの安値で見るのが良いと思います。

ダウ理論まとめ

改めてダウ理論6つのおさらいをします。

- 平均はすべての事象を織り込む

- トレンドには3種類ある

- 主要トレンドは3段階からなる

- 平均は相互に確認されなければならない

- トレンドは出来高でも確認されなければならない

- トレンドは明確な転換シグナルが出るまで継続する

価格はすべての事象を織り込み、短期、中期、長期の3種類、先行期、追随期、利食い期の3段階のトレンドをつくります。

そして価格トレンドは相関性の高い価格と相互で確認でき、出来高に相当するオシレーター系指標でも高い数値が確認されます。

そのような価格トレンドは明確な転換シグナル(トレンド継続期間にふさわしい重要な安値や高値更新)が出るまでは継続します。

相場はダウ理論通り動くことも多いですが、教科書通りでない動きも当然あります。

ポイント

大衆が意識する明確な転換シグナルはどこか?

機能した場合はここまで大きく利益を伸ばそう

機能しなかった場合はここで損切りしよう

ダウ理論をベースにトレンド分析と売買をすれば勝率を高め、結果的に損失より多くの利益とすることが可能です。

うまくいった/いかなかった、勝った/負けたの一喜一憂ではなく、理論をベースにトータルで考えることがとても重要です。

最後にダウ理論+αの武器として、「グランビルの法則の記事」と「Zig Zag」が使えるMT4を紹介しておきます。

https://fx-shoshinsya.com/granville/

-768x576.jpg)