・一目均衡表と作成方法

・一目均衡表ドトレード

・一目均衡表まとめ

一目均衡表とは

一目均衡表(いちもくきんこうひょう)とは、相場における売り手と買い手の均衡(バランス)を示した日本生まれのテクニカル指標です。

相場は売り手と買い手の均衡が崩れた方へ動く(需要が偏る方に価格は動く)、その均衡を一目瞭然にしていることから一目均衡表と名付けられました。

世界標準的な取引ツールMT4でもichimokuの呼び名で使用することが可能な大変有名テクニカルツールです。

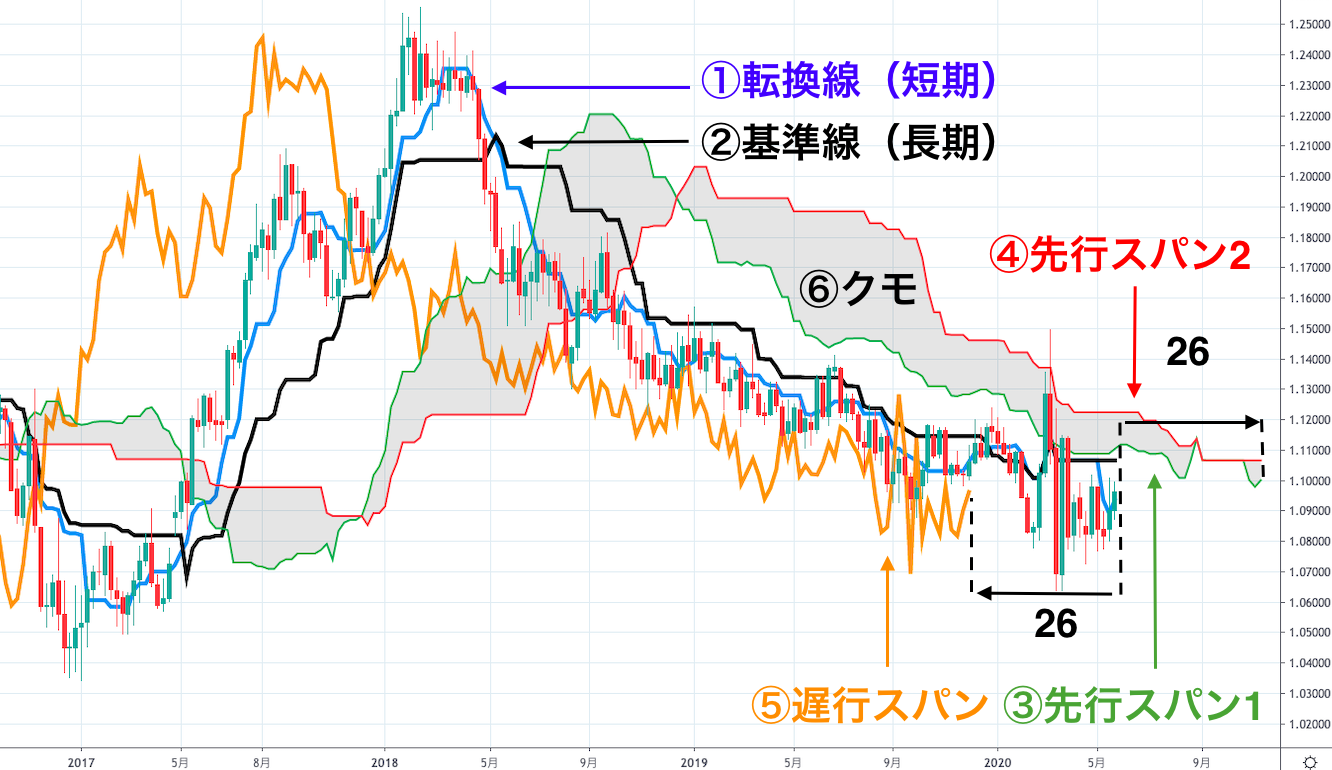

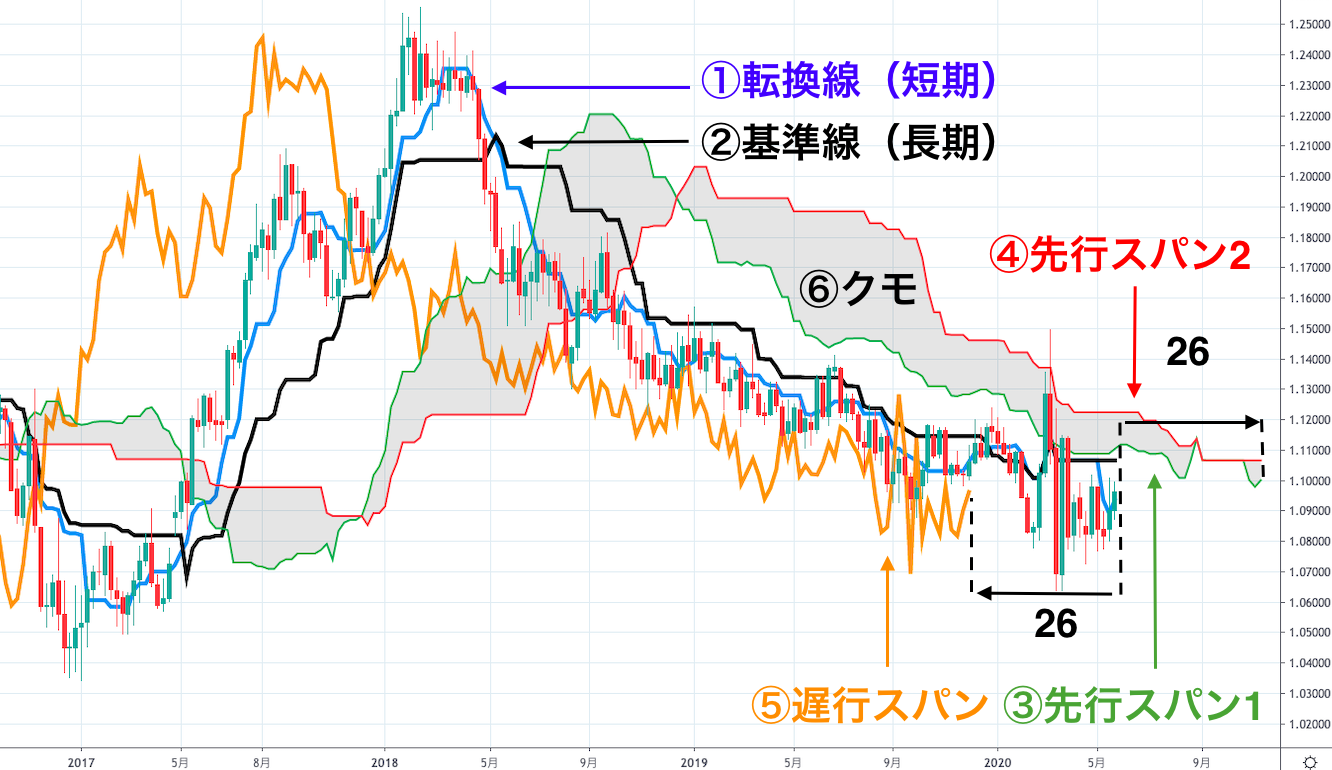

一目均衡表は6つの項目から構成され、実際のチャートは以下のようになります。

- 転換線:(当日を含む過去9日間の高値+安値)÷ 2

- 基準線:(当日を含む過去26日間の高値+安値)÷ 2

- 先行スパン1:(転換線+基準線)÷ 2

- 先行スパン2:(過去52日間の高値+安値)÷ 2

- 遅行スパン:当日の終値を当日を含む26日前の位置に記入する

- 抵抗帯(雲):先行スパン1と2の帯状部分

一目均衡表トレードのためには名前と計算方法を知るだけでは不十分ですので、項目別の必要知識と役割について見ていきましょう。

①基準線と②転換線

基準線は当日を含む過去26日間の高値と安値の中間値であり、相場の価格基準を示す線です。

基準線の特徴を以下にまとめています。

①基準線とローソク足の位置関係

ローソク足(直近価格)> 基準線(過去価格)→買い優勢

ローソク足(直近価格)< 基準線(過去価格)→売り優勢

②基準線の向き

基準線が上向き→相場は上昇基調

基準線が下向き→相場は下降基調

③基準線と価格関係

基準線は押し目と戻り目の目安価格

転換線は押し目と戻り目の目安価格(強い相場)

※押し目とは上昇相場の調整部(買い②)

戻り目とは下降相場の調整部(売り②)

基準線も過去の価格(高値と安値)を平均した推移を示すので、移動平均線(過去価格自体の推移)と基本的には変わりません。

また転換線(過去9期間)も基準線(26期間)に対して平均の期間が短いだけで考え方はまった同じです。

基準線(長期)短期線(短期)と考えるとわかりやすいです。

③先行スパン1と④先行スパン2(⑥クモ)

先行スパン1 =(転換線+基準線)÷ 2

先行スパン2 =(過去52日間の高値+安値)÷ 2

先行スパン1は転換線(過去9期間)と基準線(過去26期間)の中間値を表します。

先行スパン2は先行スパン1に比べてより長い期間での高値と安値の中間値を表します。

そしてこの先行スパン1と先行スパン2は、直近価格に対して26日先の未来に記入するのがポイントです。

直近価格に対して26日(26期間)先に記入し、日が進み直近価格が更新されると先行スパン1と2も更新され以下のような図が描けます。

また先行スパン1と2によって囲まれる部分をその見た目から雲(クモ)と呼び、この雲が一目均衡表という名前の所以でもあります。

クモは上昇相場においては下値支持ライン(サポートライン)、下降相場においては上値抵抗線(レジスタンスライン)の抵抗帯となります。

先ほど基準線(過去価格)とローソク足(直近価格)の位置関係によって相場環境を見ましたが、クモはより長期で大きな相場実勢を示します。

①クモとローソク足の位置関係

ローソク足(直近価格)> クモ(過去価格)→買い優勢

ローソク足(直近価格)< クモ(過去価格)→売り優勢

②クモと価格の関係

上昇相場ではクモが押し目(調整下げ)の限界

下降相場ではクモが戻り目(調整上げ)の限界

③クモの特徴

抵抗帯であるクモが厚いほどより強い抵抗となる。

クモは上昇相場ではサポート、下降相場ではレジスタンス

また26日未来に記入される先行スパンによって、クモは未来の売り買いの抵抗帯も示します。(上図右)

現在価格(押し目/戻り目や抵抗価格)に加えて将来の価格についても具体的に示唆を与えることは、一目均衡表の大きなメリットです。

⑤遅行スパン

遅行スパンは直近価格に対して26日前の過去に記入するのがポイントです。

先行スパンでは26日先の未来に記入しましたが、遅行スパンでは以下図のように逆になります。

遅行スパンは直近価格を26日前に記入するので、遅行スパンは価格チャートを平行に左にシフトした形になり価格チャートを追いかけます。

一目均衡表トレード

一目均衡表における各項目とその役割についてはイメージできたかと思います。

以降は一目均衡表を用いた売買方針や売買タイミングの基本を見ていきましょう。

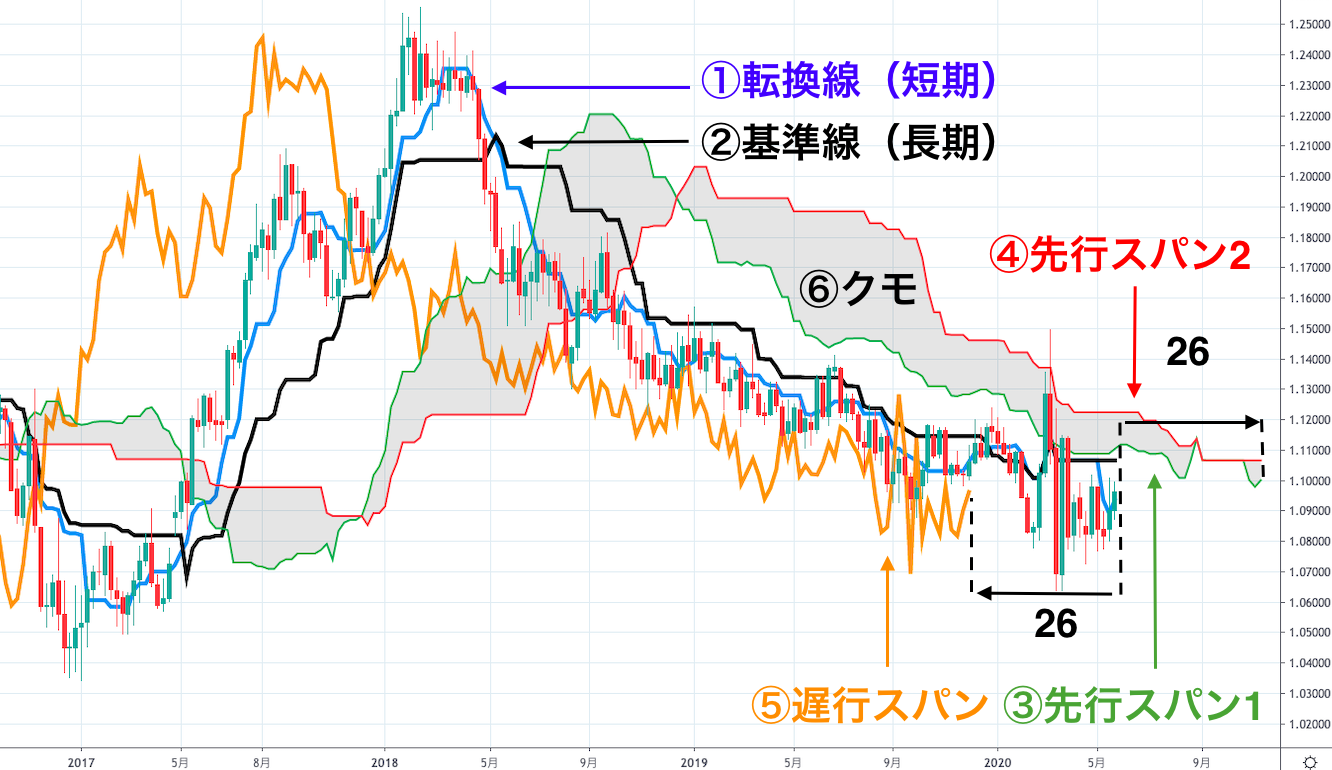

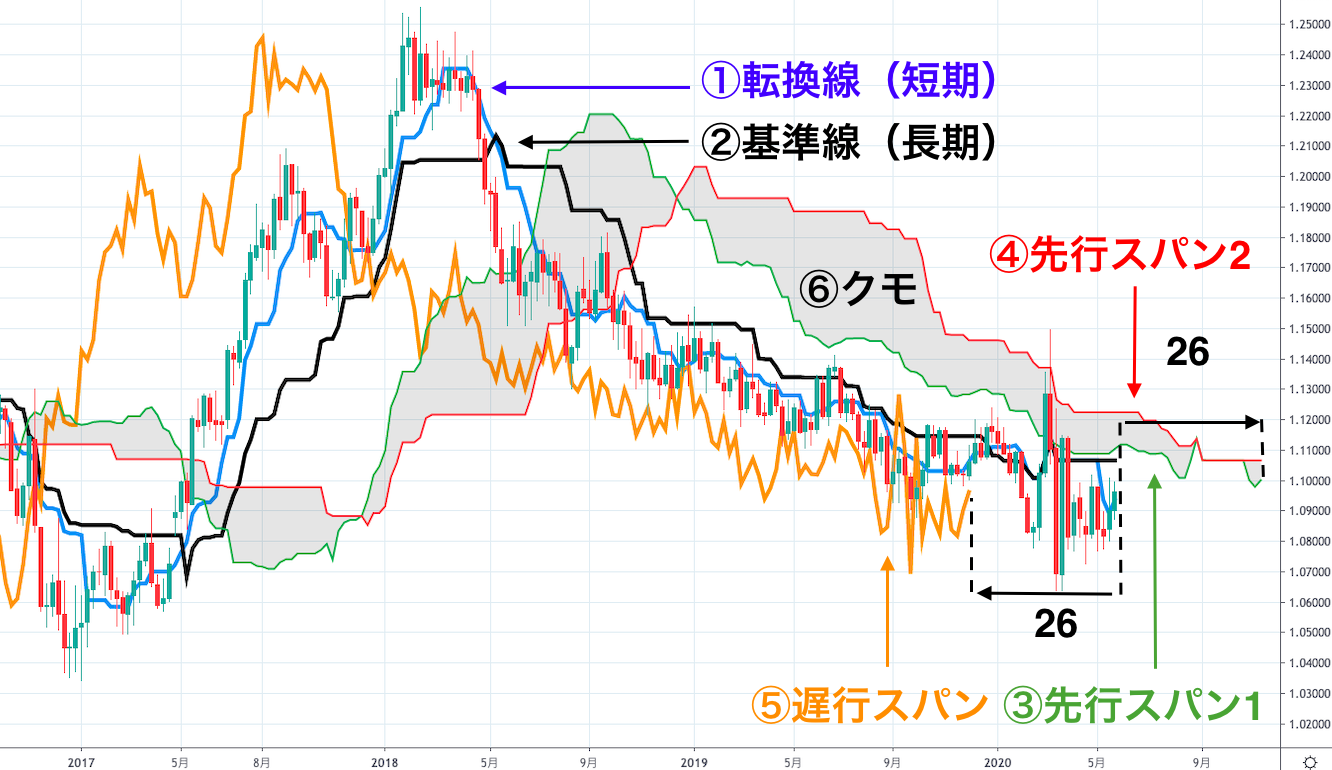

①ローソク足とクモの位置関係

クモ(過去価格)よりローソク足(直近)が上にある場合は、直近価格が強気なので基本的には買いトレードから入ります。

クモ(過去価格)よりローソク足(直近)が下にある場合は、直近価格が強気なので基本的には売りトレードから入ります。

2020年5月現在ではクモがそれほど厚くはありませんが1.11〜1.12が抵抗帯となります。

現在の価格はクモより下に位置し、一目均衡表を構成する5本の価格線いずれも下向きの下降トレンドなので、基本的には売りトレードが推奨です。

クモとローソク足の位置関係を一目見るだけでトレードの基本方向がわかることは大きなメリットです。

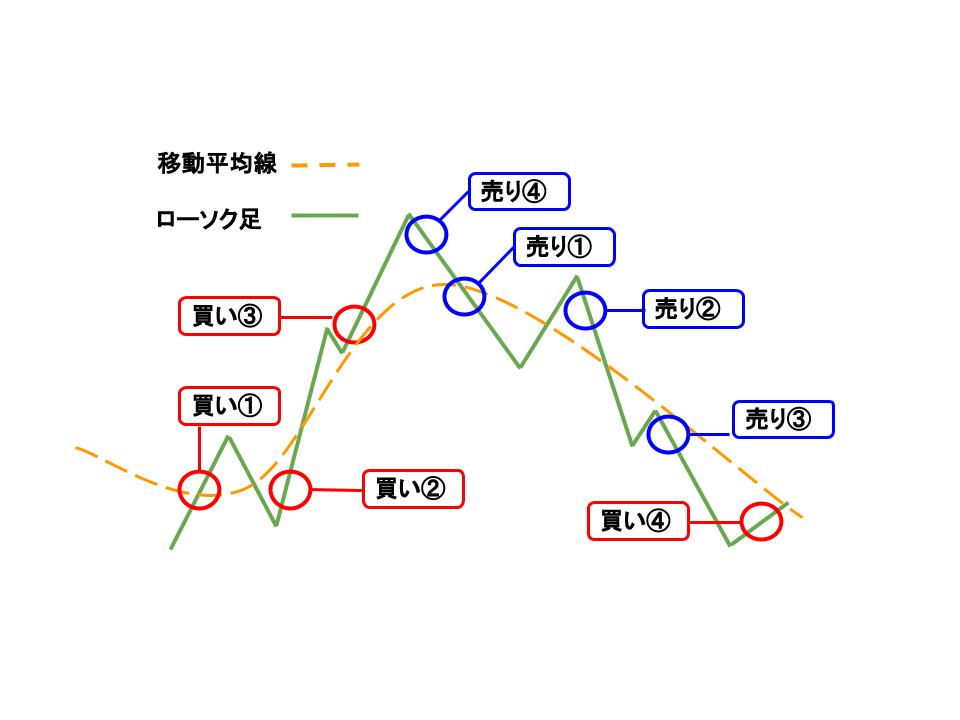

②転換線と基準線のクロス

転換線が基準線を上抜く時は買い、転換線が基準線を下抜く時は売りシグナルです。

上図では最初の転換線と基準線のクロスは買いシグナルでその後相場は上昇、2回目の転換線と基準線のクロスは売りシグナルでその後相場は下降しています。

短期の転換線が長期の基準線を上に抜く場合は直近価格の上昇圧力を示し、下に抜く場合は直近価格の下降圧力の強さを示すに他なりません。

この記事でわかること ・移動平均線とは ・移動平均線の各種設定 ・移動平均線トレードの基本 移動平均線とは 移動平均線とはある一定期間の価格(終値)を平均しグラフ化したものです。 ※終値(おわりね):その日の最後の価[…]

③遅行スパンとローソク足のクロス

遅行スパンとローソク足のクロスは図のピンク部で発生しています。

遅行スパンとは直近価格を26日前の過去に記入するものでした。

つまり遅行スパンとローソク足のクロスは直近価格が26日前の価格を上回るあるいは下回ると言い換えることができます。

相場では一定期間前の価格がブレイクされると、期間が長ければ長いほどブレイクの期間や価格の度合いは大きくなります。

26日前の価格とは営業日でいうと1ヶ月以上と決して短い期間ではないので、単に気まぐれなブレイクと見るのはふさわしくありません。

遅行スパンとローソク足クロストレードはシンプルかつ合理性のある期間のため、トレードする上では非常に有益で信頼度は高いです。

一目均衡表まとめ

一目均衡表は項目も少なくなく見た目も特殊ですが、概要について掴めたでしょうか?

今回もそうですが、テクニカル指標(ツール)は基本的には過去の価格をベースにしています。

価格それ自体に強く焦点をあてるのか、高値や安値に焦点をあてるのか、値動き幅に焦点をあてるかなどツールの数だけアプローチは異なります。

ただほぼすべてに共通していることはトレンドの発生、状況、終了を捉えようと努めていることです。

つまりインディケーターや単純なシグナルだけで小手先のトレードをするのではなく、トレンドに沿った上で売買する根拠を持つことが重要なことはやはり変わりません。

一目均衡表-768x576.jpg)

移動平均線--375x281.jpg)